Die ETF Rentenversicherung (Schicht 3 der Altersvorsorge)

Was ist eine ETF Rentenversicherung?

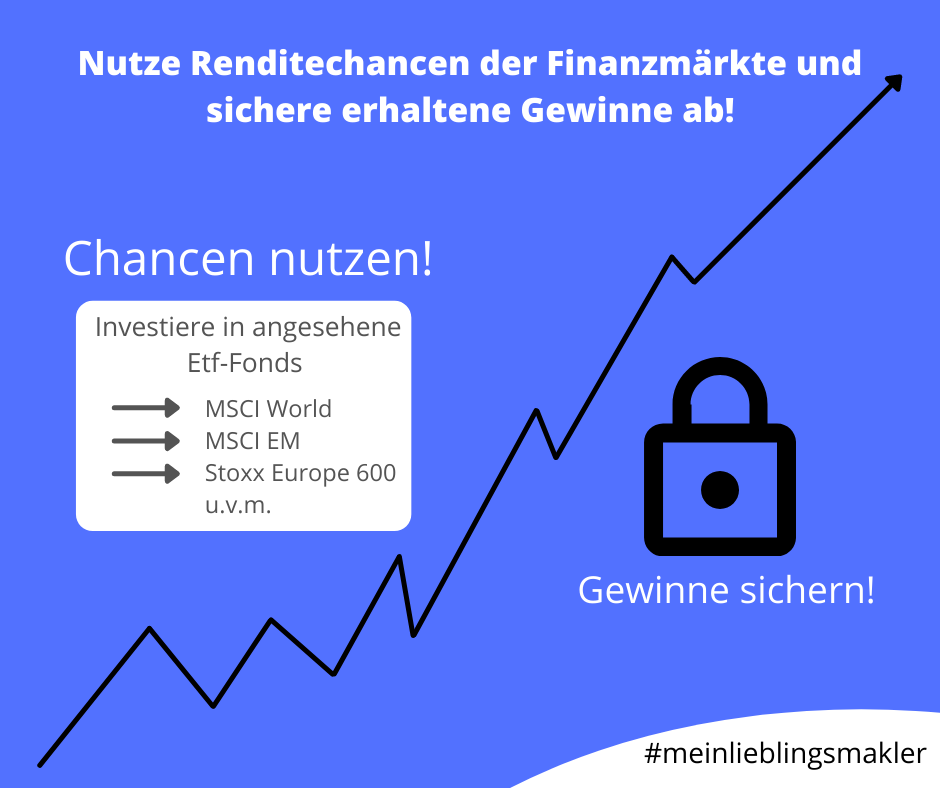

Eine ETF-Rentenversicherung ist eine fondsgebundene Rentenversicherung, über die du in kostengünstige ETF-Fonds investieren kannst. Über die Fondsanlage erhältst du hervorragende Renditechancen. Insbesondere in Zeiten der Niedrigzinsphase eignet sie sich besonders gut für die Altersvorsorge.

Wofür brauche ich eine ETF Rentenversicherung?

Wir alle müssen Altersvorsorge betreiben! Die gesetzliche Rentenversicherung reicht schon lange nicht mehr aus um im Ruhestand auch nur ansatzweise auf gleichem Niveau wie zu Erwerbszeiten leben zu können. Durch den demografischen Wandel gewinnt die Private-Altersvorsorge einen immer größeren Stellenwert.

Die ETF-Rentenversicherung verbindet hierbei Renditechancen mit Sicherheit.

Sicherheit und Rendite – geht das?

Zugegeben, Sicherheit und Renditechancen lassen sich nur schwer miteinander verbinden. Aber erst Renditechancen, dann Sicherheit ist heutzutage problemlos möglich.

- investiere in renomierte ETF-Fonds

- nutze die Stärke der Finanzmärkte

- Sichere deine Gewinne ganz einfach ab

Durch die richtige Ausgestaltung deiner Privaten-Altersvorsorge, auf Basis von ETF-Fonds, hast du die Möglichkeit in den ersten Jahren in renditeorientierte Fonds zu investieren um dann im Laufe der Zeit auf die „Sicherheits-Schiene“ zu wechseln. So kannst du zu Beginn die Stärke der Finanzmärkte nutzen, um attraktive Zinsen und Zinseszins Effekte zu erhalten, um gegen Ende die erzielten Gewinne in sicherheitsorientierte Anlageklassen umzuschichten.

Was sind die Vorteile von ETF-Fonds in einer Rentenversicherung?

ETF-Fonds liegen voll im Trend! Sie bilden einen bestimmten Börsenindex (z.B. Dax, S&P500, Dow Jones etc.) ab, wodurch sie im Regelfall sehr kostengünstig sind. Sie helfen dir langfristig mit Aktien dein Vermögen aufzubauen. In Kombination mit einer Rentenversicherung kannst du dadurch einfach und flexibel Altersvorsorge betreiben.

So flexibel und individuell wie das Leben selbst!

Bei dieser Vorsorge hast du im Regelfall die Möglichkeit, deine Altersvorsorge flexibel an dein Leben anzupassen.

Bist du in der Ausbildung? Dann fang früh mit der Altersvorsorge an! Denn je früher du anfängst, desto länger hat deine Altersvorsorge Zeit sich zu entwickeln. Bei der ETF-Rentenversicherung kannst du im Regelfall bereits mit kleinen Sparbeiträgen beginnen.

Ausbildung fertig? Dann erhöhe deine Altersvorsorge frei nach deinem persönlichen Budget!

Hochzeit oder Nachwuchs? Solltest du im Laufe des Lebens mal den Gürtel enger schnallen müssen, so kannst du die Sparbeiträge herabsetzen oder auch komplett pausieren lassen. Sogar Kapitalentnahmen sind im Regelfall möglich.

Ruhestand? Wann solls denn losgehen? Bei den meisten ETF-Rentenversicherungen kannst du den Auszahlungstermin vor- oder auch nach hinten verlegen.

Alles auf einmal oder lieber lebenslang?

Bei der ETF-Rentenversicherung hast du im Regelfall die Wahl, ob du das gesamte Kapital auf einmal, eine lebenslange Rente oder eine Kombination aus beidem haben willst.

So kannst du dir ohne Probleme einen Lebenstraum erfüllen und mit dem restlichen vorhandenen Kapital deine Rente aufpeppen.

Steuervorteile bei der ETF Rentenversicherung

Ein großer Trumpf bei der fondsgebundenen Rentenversicherung ist der Steuervorteil. So brauchst du während der Sparphase keinerlei Steuern auf deine Kapitalerträge zu bezahlen! Somit kannst du deinen Freistellungsauftrag für deine anderen Investments nutzen und gleichzeitig von steigenden Kursen und Dividenden profitieren! Erst wenn du in den Ruhestand gehst und das Vertragsguthaben auszahlen lassen möchtest, fallen geringe Steuern an.

Steuervorteil bei einer lebenslangen Rente

Ein geringer Anteil deiner Rente muss versteuert werden. Wie hoch der Anteil ist, hängt von deinem Alter bei Rentenbezug ab. Beziehst du deine Rente mit beispielsweise 67 Jahren, so müssen lediglich 17% von der Rente versteuert werden. Beziehst du deine Rente erst mit dem 69. Lebensjahr, so sind es sogar nur 15%.

Steuervorteil bei einer einmaligen Kapitalauszahlung

Sofern du das 62. Lebensjahr erreicht hast, der Vertrag für mindestens zwölf Jahre bespart wurde, musst du lediglich die Hälfte deiner Erträge versteuern!